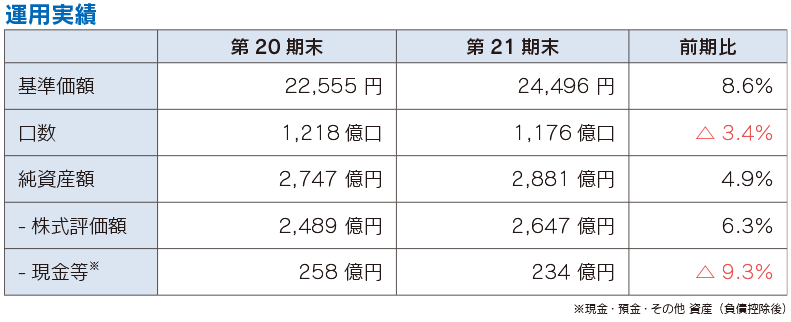

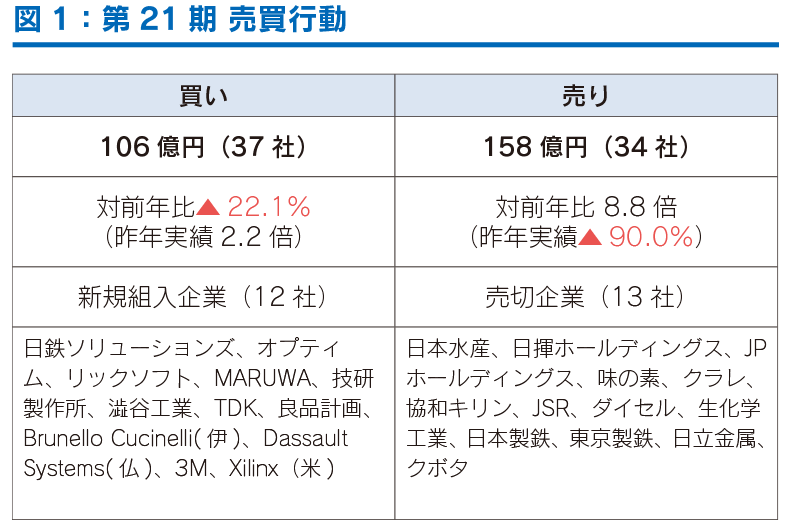

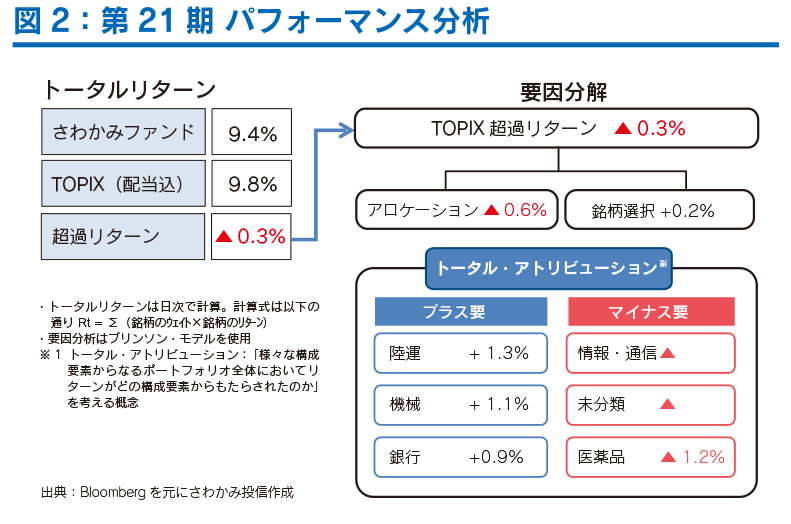

おかげさまで、第21期を終えることができました。これもファンド仲間の皆さまの支えのおかげです。いつも本当にありがとうございます。決算日における基準価額は対前期末比で+8.6%、純資産+4.9%となりました。売買行動は買い37社で106億円。売りは34社で158億円でした。新規組入れが12社、売切りが13社となりポートフォリオの入れ替えを進めています。特に外国企業が4社増え、その他にもITサービス企業など、これまで投資してこなかった分野にも挑戦しております(図1)。パフォーマンス分析では、銘柄選択ではプラスリターンではあったものの、アロケーション要因でのマイナスが大きくTOPIX配当込みに対して劣後してしまいました。特に情報通信分野・医薬品への投資比率が低かったこと、市場が上昇する中で現金比率が高かったことが要因です(図2)。

21期の市場環境とその時々でどのように考えていたのかを交えて振り返りたいと思います。ちょうど昨年の8月末、スタート時点では米中対立が激化し、株式市場が大きく下がったところでした。その頃、実は2019年7月から米国は景気に陰りが見え始めており、新型コロナが米国を席巻する2月末までの間に政策金利を3度引き下げました。日本は10月に消費増税の影響から消費が減速し、世界的にも経済活動は鈍化していました。

それでも株価はスルスルと上昇を続け、実体経済との乖離に違和感があり、19年末にかけて売却を先行させ組入れ企業の入れ替えの準備を進めていました。しかし、設備投資や消費が減速していた日本や中国においては2020年を底に、21年22年に向けて景気循環や5G・IoT関連への投資、オリンピックのインバウンド効果から復調すると考えていましたので、景気敏感企業の比率は維持していました。

ところが新型コロナが中国、日本で広がった1月、欧米でも拡大し始めた3月以降の感染は想像を絶するものでした。パンデミックがいつ収束するかも分からない状況でしたから焦らずに対処していこうと思いました。大きく下げる局面の中で新規企業を5社、うち2社は外国企業を組み入れました。中小型で本業で社会課題を解決する(CSV)企業や地域貢献の企業と、今後を見据え成長の確度の高い分野である5GやIT関連をまずは中心に考えました。ただ、リーマンショックの時やその他のパニック相場の規則性から、下げの後6カ月以内に高値から50%近く下げる二番底を想定していました。資金流出があることも考え、現金比率を一気に下げることは避け、今後の成長が劣後するだろうと考える企業を売却させてもらい現金200億円を維持しつつ、入れ替えを進めようと考えていました。二番底に向けて下げる段階で、150億円を3分割して投入しようと思っていました。

確かに新型コロナは世界中の実体経済に大打撃を与えましたが、特に米国は素早くて大規模な財政出動・金融緩和で対応し株式市場は急速に回復していきました。日本市場もグロース株、バリュー株での開きが拡大し短期間ではバリューが戻す展開があったものの、長続きはしませんでした。結局、鉱業、ゴム、化学といったバリュー株の比率が高く、情報通信、その他(ゲーム)といったコロナ禍で成長が著しかったグロース株の比率は低かったことから戻りが弱く、6月からインデックスに劣後してしまいました。

反省点は、事前予想に固執してしまい変化への対応が遅れたことです。市場は砂上の楼閣でいつ崩れてもおかしくはないという前提の下、二番底が来るとの考えに執着したことです。また企業に長期で保有するという理想が強く市場環境が厳しい、伸びない市場にいる企業であっても自己の力で変革することを期待し待っていました。しかし外部環境の変化するスピードの方がより速く、市場の評価は開くばかりとなってしまいました。保有し続けることだけが是ではなく、戦略的に売買を行うべきでした。また、3月のショックと言える大きな下げ局面では、IT成長企業への投資を試みたものの、理論価格での発注をしたために約定はせず、ポートフォリオに組み入れることができませんでした。

これらの課題に対し、まずCSV企業、地域社会に貢献する企業への投資をベースに、それらを成長企業、コミット企業、配当企業、バリュー企業と分け優先順位をつけて投資をしていきます。市場が大きく下げる局面では、成長期待の高い企業への投資を早くする。まずは組み入れて、下がることがあれば拾いつつweightを高めようと思います。

中小型がメインとなるコミット企業は想定価格になれば丁寧に追加投資をします。流動性が低いと予想されますが、長期的に経営と共に歩み、大きな果実となることを期待します。配当企業はその名の通り配当利回りが高い企業で安定収益を考えます。最後にバリューですが、これらの企業は景気に影響されやすく、良い時は業績が向上し株価は大きく上昇しますが、市場自体の成長率は高くないため株価は一定の範囲で動くと予想されます。それを活かして投資収益を積み上げていきます。

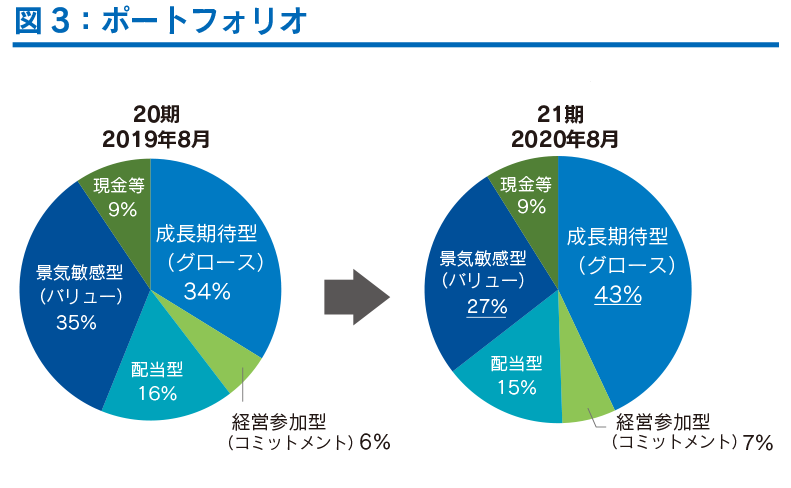

第20期から21期にかけて成長、コミットの比率を上げ、バリューを引き下げてきましたが、今後も継続的に成長するポートフォリオへと変えていきます(図3)。ただし、全力で成長企業へのシフトをするのではなく、安全資産も保有しつつこれまで想定していなかったインフレへの対応として、現在は超Deep Valueとなっている一部企業を保有し続ける、バーベル戦略をとります。

なぜならば『パフォーマンスだけを求める優れた投資家ではなく、賢明なる投資家でありたい』と考えているからです。最近、バリューかグロースかという話題をよく耳にします。バリュー投資の生みの親、著名投資家ウォーレン・バフェット氏の師であるベンジャミン・グレアム氏が「証券分析」「賢明なる投資家」を書いたのは1930年代。大恐慌、ポピュリズム、保護貿易、財政赤字が戦争へと進んでいった時代。現在と酷似しています。つまり歴史は同じではないが韻を踏み、世界は曲がり角を迎えようとしているのかもしれないのです。

バフェット氏は今後数年の間に何が起こるか分からないと言っており、ブリッジ・ウォーターを創業しサブプライムローン問題を予言、忠告したレイ・ダリオ氏も、現在は1930年代に酷似しており、米中対立は貿易・技術戦争から資本戦争になってしまうかもしれない、それは金融市場を破壊しかねないと。

さわかみファンドはベンチマークを設定していません。それは短期的な成績向上のために無理な投資を行わないためです。ですが運用者としては市場平均に劣後していることには忸怩たる思いがあります。ファンド仲間の期待に応えられていないことに申し訳なく思っています。ただ、運用を分析し、ファンドの姿を正確に理解して欲しいと思い、コスト構造の違いと運用そのもののリターンについてお話しします。

インデックスはわずかながらも信託報酬と株式売買の手数料などが発生するために実際に顧客が手にするリターンとは一致しません。往々にして0.3%ほど劣後します。販売手数料があればなおさらです。さわかみファンドの基準価額は信託報酬・株式売買手数料込みですので、通販で言えば税込み・送料込みと同じと思っていただければと思います。

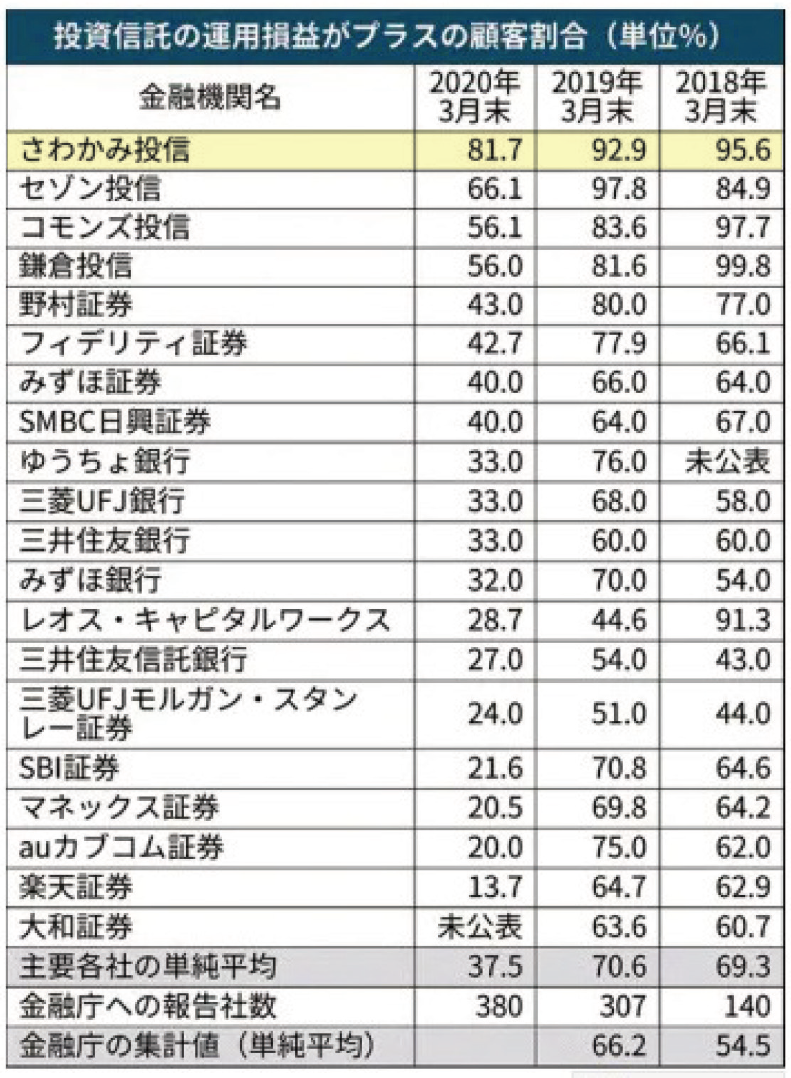

運用を評価する際、資金流出入を排除した純資産の変動による時間加重収益率というものを使いますが、その尺度では10年間7.9%のリターンとなります。この間、マイナス金利や日銀のETF買い、ECBやFRBの対応はまさに未曽有、異次元のものでした。市場環境は誰も体験したことのない状況でしたので安全運転をしてきました。これを少し積極的にシフトし、これまでとは違う成長を目指していきたいと思います。今年は「R&Iファンド大賞2020」の【投資信託20 年:国内株式部門】にて、優秀ファンド賞に選出され、KPIではコロナショックのさなかの測定でも80%以上のファンド仲間がプラスであり、個人が安心して長期で資産作りが出来るファンドになっていると確信しています。

「R&Iファンド大賞」は、R&Iが信頼し得ると判断した過去のデータに基づく参考情報(ただし、その正確性及び完全性につきR&Iが保証するものではありません)の提供を目的としており、特定商品の購入、売却、保有を推奨、又は将来のパフォーマンスを保証するものではありません。当大賞は、信用格付業ではなく、金融商品取引業等に関する内閣府令第299条第1項第28号に規定されるその他業務(信用格付業以外の業務であり、かつ、関連業務以外の業務)です。当該業務に関しては、信用格付行為に不当な影響を及ぼさないための措置が法令上要請されています。当大賞に関する著作権等の知的財産権その他一切の権利はR&Iに帰属しており、無断複製・転載等を禁じます。

出典:日本経済新聞 電子版 2020年7月15日配信

最後に、これまでシニア・アナリストとして活躍してきた坂本琢磨を、新たにファンドマネージャーに任命して2名体制とし、パフォーマンス向上のために切磋琢磨していきます。加えてアンバサダー制度を開始し、地域においてさわかみファンドを広げる方々と共に信頼を広げていきます。信頼という風を大きくし、受け止める帆の運用力の向上をもって結果を出し、捲土重来を期すべく全身全霊で取り組んでまいります。

今は成果が見えにくく、我慢の時が続いていることを心苦しく思いますが、必ず成果が出てくると信じております。何卒末永くご支援いただきますようお願いいたします。

【取締役最高投資責任者 草刈 貴弘】