1999年に運用を開始した皆さまの “ さわかみファンド ” は、本年8月におかげさまで満23年を迎え、立派な長寿ファンドとなりました。20 有余年…長期投資の成果を検証するには十分な期間が過ぎましたので、改めて過去を振り返り「未来に繋げていくために必要なこと」に触れたいと思います。

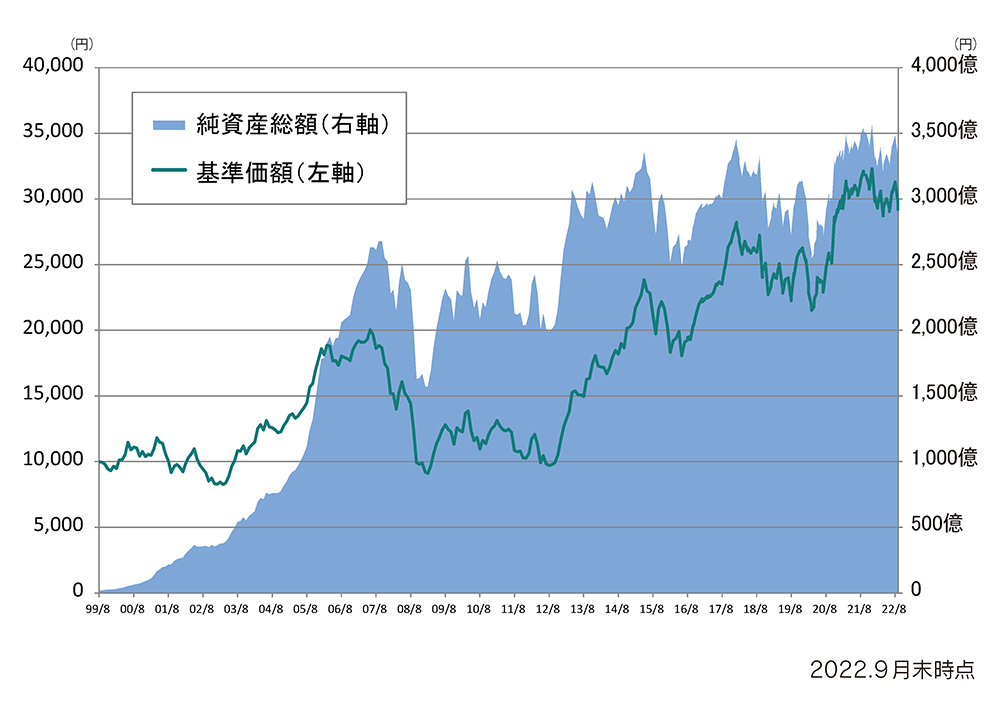

次のグラフは、さわかみファンドの基準価額および純資産額の推移です。毎月末の月次レポートにも掲載しておりますので、皆さまも慣れ親しんだものかと存じます。

さわかみファンドの歴史は、前半の約10 年と後半の約10 年といった2つの時代に分けられます。長期投資は10年で一括りのようなところがあるので、20 年余りでおよそ2回転した恰好です。

基準価額・純資産額推移(ファンド設定来)

1999年、独立系直販投信という日本に類を見ない存在として誕生し、IT バブル全盛期には「時代遅れの運用」と揶揄され、しかし運用成績が出るにしたがって世間の認知が爆発的に広がったのが前半の10年です。その晩年には世界的な金融危機であるリーマンショックの荒波に揉まれ、厳しい時代に突入しました。

その後、暗く長いトンネルを抜け、基準価額・純資産額ともに急成長を果たしたのが後半の10 年です。2012年以降はアベノミクス相場に乗れた、ある意味で極めて幸運な10 年でした。しかし今、世界の株式市場は力技で支えられている状態です。もしこれから本格的な暴落が来るなら、その衝撃は後半時代に含めるべきかもしれません。10 年一括りには収まらずとも、上昇~暴落という相場のうねりを一つのサイクルとするならば。

語られない内部要因

外部要因の裏に内部要因あり。基準価額等への影響は外部要因に比べて大きくないものの、しかし軽視できないのが内部の動きです。

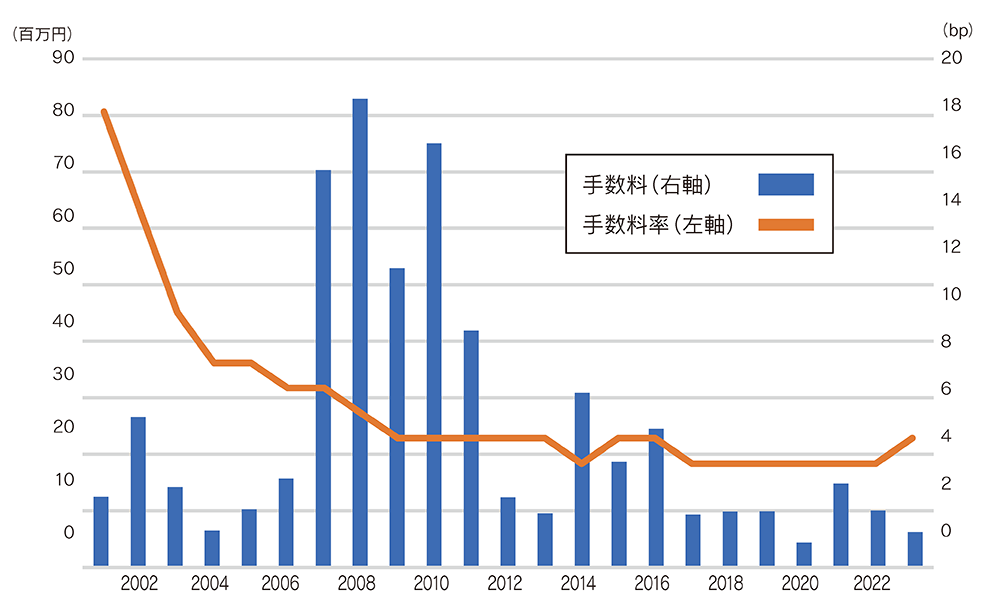

この20余年で変化したものの一つに、売買手数料が大きく低減したことが挙げられます。売買手数料とは、ファンド内で株式等を売買する際に証券会社に支払う手数料です。かつては12 ~18bp(ベーシスポイント:1bp =0.01%)もあり、1億円の約定(注文の成立)で12 ~18万円+消費税を支払っていました。それがIT 技術の発展等によりWEB 上で発注できるようになり、また証券会社同士の競争もあって、足元では平均で4.5bp まで下がっています。もちろん、その分だけ基準価額がプラスになります。※ただし直近では6.7bpでした。外国株式の取引が増えたことが理由です。

売買手数料/手数料率推移(ファンド設定来)

信託財産留保額も忘れてはなりません。設定当初、皆さまがファンドから資金を引き出される際に、その代金の1.5% を留保金としていただいておりました。これは弊社が受け取る手数料ではなく、純資産に残るものです(残ったファンド仲間にプラスに働きます)。信託財産留保額とは、大口の解約によってポートフォリオが毀損する(残ったファンド仲間に迷惑がかかる)のを防ぐための “ 足抜け代 ” のようなものです。しかし出し入れ自由がモットーのさわかみファンドです。いずれ皆さまの資産が大きく増え、さぁ使っていこうというステージになっても留保金を払い続けるのはナンセンスだと考え撤廃を検討。2000 年代中頃には50万円までの引出しで留保額免除、2014年に完全撤廃しました。この撤廃は純資産に影響を与えます。同時に進めていた WEB 取引サービスもあり、皆さまが電話連絡なしに引出しやすくなったことで後半の資金流出は大きく増えました。その結果、ファンド運用(基準価額)に重大な影響を及ぼす “ キャッシュコントロール ” が難しくなったのも事実です。ただし、長寿ファンドの使命である「使うステージの皆さま」に対してリターンを十分にお返しできたと社員一同喜んでおりますし、実際にセミナーなどでも「引き出して、どうぞ社会にお金を回してください!」と訴えておりました。

そうした内部の動きも認識の上で、別の角度から20 有余年を振り返ってみます。

ベンチマークとの比較

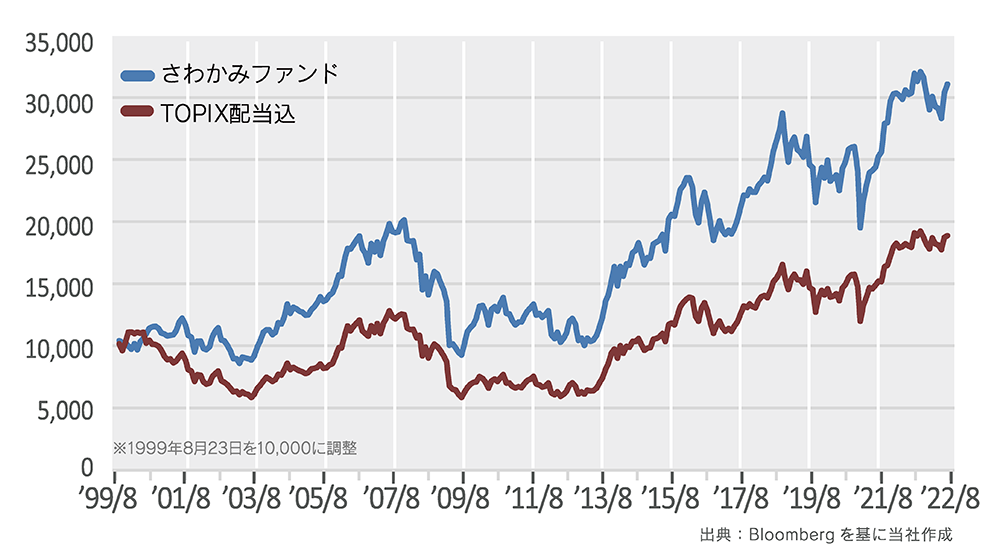

さわかみファンドはベンチマーク(比較基準)を設けておりません。ベンチマークを意識することで相対リターンを追いかける運用になることを避けるためです。私たちが皆さまに提供したいのは絶対リターン。強いて言うなら物価上昇に勝つことです。とはいえ月に一度の会議では、ベンチマーク等を用いて運用状況を検証しております。その会議を投資政策委員会といいます。そこで使われるベンチマークが“TOPIX 配当込み ” で、左のグラフは、さわかみファンドと TOPIX 配当込みを単純に比較したものです。

ファンド設定来の平均株価・さわかみ比較のグラフ

時々、「TOPIXと比較して負けている」というご指摘をいただきますが、長期では一目瞭然、圧倒的にさわかみの勝利です。相場の山谷におけるキャッシュコントロールが肝で、時を経る度に TOPIX を引き離していることがわかります。逆に言うと、相場が一方向に進む期間においては、信託報酬の低いインデックスファンドに軍配が上がります。それだけをもってインデックスファンド有利という定説がまかり通っていますが、本格的な長期のアクティブファンドがインデックスファンドに負ける道理がありません。良い企業をしっかり選んだファンドと、ボヤーっと市場全体を買っているファンドで差が開かないわけがないのです。

成績比較を細かく見ていくと?

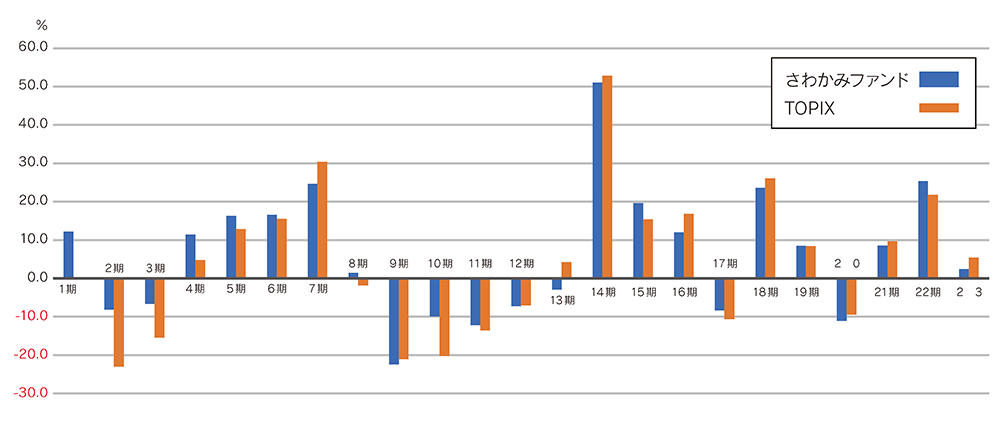

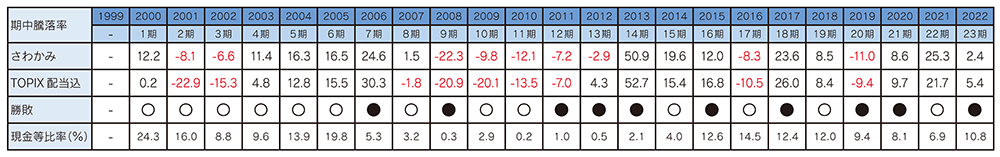

決算期ごとに成績(前期比騰落率)を比較したのが次のグラフと表です。分かりやすいように実際の数値も置き、さわかみファンドが勝った年は○、負けた年に●を入れてみました。

ファンド設定来の前期比騰落率

前後半の勝率を見ると、前半(1期 ~11期)は9勝2敗、後半(12期 ~23期)は4勝8敗となり、グラフでは見え難かったものが露呈します。無論、この勝敗だけで運用成績は語れないのですが、しかし要因は探るに越したことはありません。

企業調査視点では?

前半の歴史を振り返ると、懐かしい記憶と共に今では考えにくいことが思い起こされます。20年ほど前は、あろうことか IR(投資家向け広報)の概念のない企業が多数ありました。私たち投資家の問い合わせ窓口は一般広報で、財務のことを聞いても「分からない・答えられない」の一点張りの企業も。当然、そういった企業は市場から放置されており株価も極めて低位。それが IR 室を設置するやセルサイドのアナリストが群がり、大発掘とばかりにレポート書き上げ、結果的に多くの新規買い注文によって株価が暴騰する“IR 設置神話 ” のようなものまで散見されました。皆さまのさわかみファンドは未発掘企業を独自調査(足や思考で稼ぐ調査)にて投資していたため、投資先企業の株価が5倍、10倍になることも頻繁にありました。

他方で後半の10年はどうか。IR は企業にとって当たり前となり、株式市場(投資環境)も大衆に開かれたことでテンバガー(10 倍株)を見つけるのが難しくなりました。またインデックスファンドやETF が根こそぎ買ってくるので、企業の善し悪し関係なく株価全般が上がってしまいます。言ってしまえば、企業を見て投資する古き良きスタイルが通用し難くなりました。

前半の10年は企業調査と投資タイミングで勝負できた。しかし後半はそれが効かなくなり、ポートフォリオの最適化が重視される環境となった。しかしここで、見落としてはいけない重要なことがあります。

キャッシュコントロール

キャッシュコントロールとは、相場に合わせてキャッシュポジション(現金比率)を機動的に操作することです。前半は相当にコントロールを実施していましたが、後半は発揮されなかった。それにより基準価額は市場平均と近い動きになりました。

冒頭に記載のとおり、信託財産留保額の撤廃によって引き出しが増え、キャッシュコントロールが難しくなった面もあります。ただそれ以上に、投資環境の変化もあり後半の10年は「運用のための運用」が先行、企業を応援する姿勢がかつてより下がったことも原因だと考えられます。ファンド仲間の皆さまとの二人三脚もキャッシュコントロールに強烈な影響を与えます。製販一体が直販投信の強みですが、後半はそれが分離し始めたことも成績悪化の要因です。

これからの10年について

ここから先は、前ページの先憂後楽に続きます。

【代表取締役社長 澤上 龍】