投資運用は極めて簡単である。すなわち安く買って高く売るだけのこと。高く売って手にした現金を次の安いところでの買い資金に回す。それをリズムよく繰り返す。しかし、こんな簡単なことが誰もできない。安値・高値が見抜けないから? それもあろう。では運用のプロと言われる機関投資家はどうか。底値と天井を完璧に見抜けるかと言われたら不可能だ。ただし何となくは分かる。分かるが…できない。そこに不都合な事実がある。

皆がファンドを買う時期は?

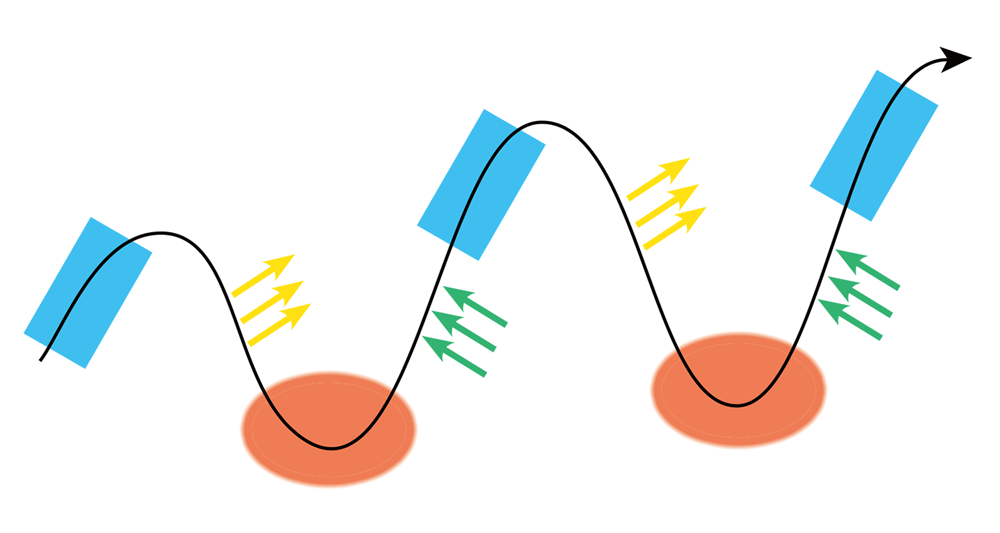

図をご覧いただきたい。買うタイミングは赤いところ、売るタイミングは青で異論はないだろう。しかし仮にそれを予見できてもプロですら行動できない。

そもそも多くの個人投資家がファンドを買うのはいつだろう? 図で示す緑色の矢印ではなかろうか。強い相場を背景に、「同僚のあいつも株を始めたって?」「お隣さんも? 俺も始めようかな」という心理が生まれる。連日の株高の報道もあり高揚する。無論、ファンドを販売する銀行・証券はここぞとばかりに営業攻勢を強める。「オススメはこのファンドです!」。なんせ個人投資家が勝手に情報を集めに来るのだ。販売会社として売らない選択肢はない。実は相場のピークがすぐ先に迫っているのだが…。

上がったものは下がるのが道理。いずれ相場は天井を迎え下落を始める。すると個人投資家はどういった心理状況になろうか? 「早めに損切りしておこう!」「やはり投資はギャンブルだ、もうやらない」とばかりにファンドを売り始めるだろう。図でいう黄色い矢印のところだ。しかし待って欲しい。冒頭に赤いところが最良の買い時と言ったではないか? もうすぐそのタイミングが来るというのに、なぜ今売ってしまうのか? ファンドを運用する機関投資家は赤の買い場が来ると分かっていても買うことができない。顧客より資金の引き揚げにあい現金がないのだ。むしろ下落局面で保有する株式を安く手放し、現金をつくって顧客に返さなければならない。これで運用成績など出せるわけがない。

いずれ強い相場が戻ってくる。しかしその際は販売会社によって次なるテーマが設定され、新しいファンドが売り出されているだろう。古いファンドに復活の余地はない。

問題点は二つ

一つ目は投資信託が製販分離であること。運用の論理と販売の論理にズレがあり、特に運用の論理は個人投資家に届かない。それゆえタイミングを逃す。二つ目に個人投資家が自らの儲けしか見ていないこと。資産保全において価格変動を気にするのは当然のこととはいえ、もう少しリスクを取って良いと思う。こんな状況だから投資はギャンブル認定されるし、だからインデックスファンドがベストアンサーになってしまう。

そろそろ赤いタイミングが来ると思う。逃げるのではなく、立ち向かうことが次なる相場に乗れる唯一の方法だ。不健全ながら、株式下落はワクワクするタイミングだ。事前にしっかり調査を済ませているならなおさらだ。

【2022.11.15記】代表取締役社長 澤上 龍